Le sfide attese nei prossimi anni per il mercato assicurativo

BANKING & FINTECH

In molti settori verticali la crisi pandemica ha agito come un importante fattore di accelerazione del processo di digital transformation. È quanto è avvenuto anche all’interno del settore assicurativo in cui iniziative data driven stanno assumendo sempre di più rilevanza strategica, ponendosi come driver competitivo.

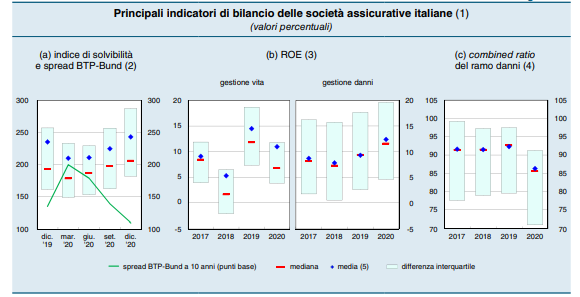

Nella seconda metà del 2020 il mercato assicurativo in Italia ha mostrato segnali di ripresa rispetto alla prima parte dell’anno. A riportarlo sono i dati pubblicati da Banca d’Italia nel suo ultimo rapporto sulla stabilità finanziaria dello scorso 30 aprile secondo cui l’indice di solvibilità medio delle compagnie è salito al 243% raggiungendo un livello superiore rispetto a quello della fine del 2019 (235%), un miglioramento dovuto perlopiù alla ripresa dei titoli e al contenimento della distribuzione dei dividendi avvenuto in seguito alle raccomandazioni dell’Istituto per la vigilanza sulle assicurazioni (Ivass) di adottare politiche prudenti in materia.

La ripresa del settore viene confermata anche dall’agenzia di rating Standard & Poor’s secondo cui nel corso del 2021 si attende una redditività piuttosto stabile del settore: nel dettaglio si prevede che il combined ratio rimanga tra il 92% e il 94% nel 2021-2022 (in linea con la media del periodo 2015-2019 e in aumento rispetto a un livello stimato del 90% nel 2020), un dato che dovrebbe tradursi in un Roe dell’8-10%, coerentemente con la maggior parte dei paesi europei.

In questo contesto, bisogna considerare anche i numerosi cambiamenti che stanno impattando il settore a seguito del diffondersi dell’emergenza sanitaria. Uno dei principali fenomeni a cui si è assistito è la forte spinta alla digitalizzazione che l’industria ha subito e il maggior utilizzo delle infrastrutture IT sia per le attività interne (si pensi ad esempio allo smart working) sia per quelle esterne (es: contatti con fornitori, clienti, ecc.).

Il trend, che ha impattato in maniera analoga l’industria bancaria, è stato analizzato nel dettaglio nel report “Il mercato assicurativo italiano 2020” curato da Milano Finanza e KPMG secondo cui la forte spinta alla digitalizzazione rilevata nel settore assicurativo ha comportato altresì un aumento del rischio di attacchi cyber e una maggiore complessità nel mantenimento di livelli di privacy richiesti dalla normativa.

Dall’analisi emerge, inoltre, che le principali tecnologie su cui gli attori del settore si stanno concentrando sono:

- Robotic Process Automation (RPA) in grado di automatizzare le attività ripetitive degli operatori (permettendo così di focalizzarsi sulle attività a maggior valore per il business), ridurre i costi operativi e gli errori nei processi, oltre che offrire un migliore customer service.

- Intelligenza Artificiale/ Machine Learning, grazie a cui è possibile creare metodi efficaci nei sistemi di controllo e di presidio delle frodi, oltre che svolgere diverse attività, come, ad esempio, la sottoscrizione delle nuove polizze, la definizione dei premi, fino all’automazione totale della gestione del rapporto con l’assicurato.

- Big Data/Advanced analytics grazie a cui poter gestire, analizzare e comprendere i dati, generando previsioni e insight utili per sostenere i processi decisionali delle assicurazioni. In particolare, in ambito assicurativo sta crescendo la consapevolezza sull’importanza di tali soluzioni e sull’adozione di approcci basati sull’analisi predittiva dei rischi, un valido strumento per fornire in tempo utile al management una chiara rappresentazione dei livelli di rischiosità, oltre che per garantire facilità e velocità di interazione con la clientela e offrire un prodotto personalizzato. Tali soluzioni assumono, inoltre, rilievo anche nell’ambito delle attività di acquisizione della clientela, permettendo alle compagnie assicurative di poter più facilmente attirare potenziali clienti.

In questo senso le principali priorità per il settore assicurativo saranno:

- ottimizzazione della customer experience e adozione di approcci customer centric per creare una modalità di relazione con il cliente duratura e full digital (in grado di abilitare la gestione dei progetti da remoto).

- Rafforzamento della capacità di raccogliere/gestire ed analizzare i dati finalizzata al corretto indirizzamento delle decisioni di business e garantirne una gestione attenta (data protection e privacy).

- Sviluppo di processi flessibili, integrati e automatizzati ed implementazione di un modello operativo resiliente e proattivo per la gestione futura in termini di agilità, adattabilità e scalabilità.

- Incremento dell’efficienza operativa dei processi della value chain assicurativa, con una particolare attenzione per quanto riguarda il canale distributivo.

- Forte attenzione alla sicurezza informatica, un’esigenza emersa ancora con l’emergenza in cui si è assistito ad una crescita esponenziale degli attacchi di hacker esterni alle organizzazioni.

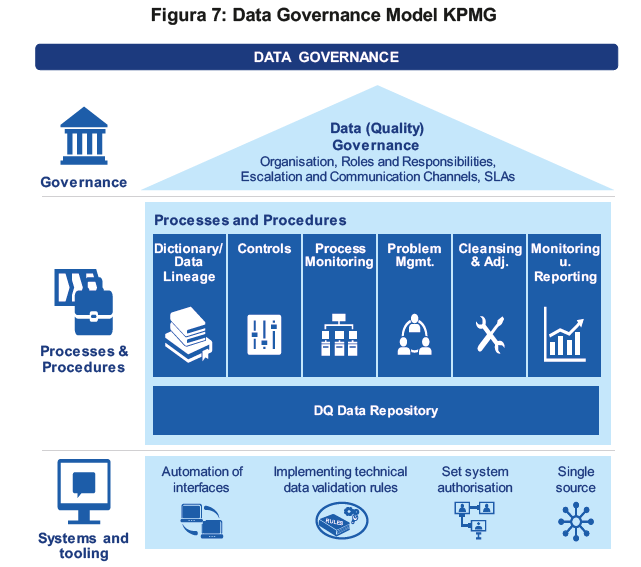

Tali tematiche comportano che vi sia una forte attenzione alla qualità e soprattutto alla tutela dei dati di cui si dispone. A richiederlo è anche la normativa: al riguardo una forte spinta proviene dalla direttiva Solvency II, entrata in vigore il 1° gennaio 2016, con cui è stato richiesto alle imprese del settore assicurativo di prestare particolare attenzione ai dati, al fine di tracciare le operatività aziendali e di valutarne i rischi.

Come riporta KPMG, «negli anni le assicurazioni hanno dovuto mettere in opera anche procedure in grado di garantire nel tempo, nel pieno rispetto della compliance, l’integrità, la completezza e la correttezza dei dati conservati». Inoltre, è stata necessaria l’individuazione e la definizione di uno standard aziendale di data governance che individuasse e definisse con chiarezza ruoli e responsabilità nell’utilizzo e nel trattamento dei big data.

Anche l’Ivass, con il Regolamento n. 38/2018, si pone l’obiettivo di disciplinare la gestione del dato nell’ambito delle attività assicurative, prevedendo in particolare che:

- tutte le operazioni aziendali producano informazioni complete e aggiornate sulle attività e sull’evoluzione dei rischi,

- la formalizzazione del ruolo di responsabile della completezza, adeguatezza e affidabilità dei processi di trattamento dei dati quale l’organo di gestione o, su sua delega, il CDO (o un suo equivalente) e/o le funzioni responsabili della qualità dei dati,

- la necessità di documentare in maniera sistematica per eventuali audit e garantire la tracciabilità di processi e procedure di acquisizione, registrazione e reporting dei dati, ciclo di vita del dato e sistemi di classificazione e protezione dei dati da minacce interne ed esterne (cfr. GDPR, Cybersecurity).

Se, dunque, nel settore assicurativo la crisi pandemica ha agito (come per moltissimi altri verticals) da forte acceleratore al processo di digital transformation, va comunque evidenziato che il mercato è di fronte a una nuova fase che richiederà un’ ulteriore evoluzione in chiave digitale dell’offerta, una tendenza spinta anche dai cambiamenti della domanda (non va dimenticato che le esigenze dei consumatori sono in costante mutamento rispetto al passato). In questo contesto, assumono grande rilevanza soprattutto iniziative data driven, in grado di porsi come importante fattore di differenziazione per competere sul mercato: la sfida è individuare le modalità attraverso cui estrarre valore dai dati e garantire per i propri clienti elevate esperienze utente essendo al contempo compliant ad una normativa sempre più stringente. Ne parleremo il prossimo 14 maggio al webinar “IL POTERE DEI DATI: IL NUOVO IMPERATIVO PER L’ASSICURAZIONE DEL FUTURO”organizzato da TIG in collaborazione con Google Cloud ed NTT DATA.CLICCA QUI PER ISCRIVERTI