La conoscenza del cliente per creare prodotti e servizi bancari di successo

BANKING & FINTECH

Di Customer Experience se ne discute (e se ne è discusso) a lungo e l’impatto del Covid-19 ha mostrato ancora di più l’importanza di dedicare grande attenzione al cliente. Tale aspetto diventa necessario se si sposta l’attenzione al mercato dei Financial Services le cui aziende nell’ultimo anno hanno dovuto reinventarsi. Il percorso è, però, ancora lungo.

Quello della Customer Experience è ormai un concetto abusato: negli ultimi anni se ne è discusso a lungo, una tendenza spinta dal progressivo passaggio di molti customer journey dal canale fisico a quello online, un fenomeno che, se da un lato, ha permesso ad aziende ed organizzazioni di gestire in maniera diversa rispetto al passato la relazione con il cliente, dall’altro, ha creato nuove aspettative da parte di una clientela che allo stesso tempo è diventata molto più informata ed esigente.

Il tema ha assunto ancora più rilevanza nell’ultimo periodo quando la situazione di contingenza ha inevitabilmente modificato ulteriormente il rapporto azienda-cliente spingendo aziende ed organizzazioni a individuare le migliori strategie per continuare a garantire l’operatività delle proprie attività cercando di non impattare in maniera negativa sulla relazione con il cliente.

Ma a che punto sono le aziende e le organizzazioni pubbliche italiane nell’ambito della Customer Experience?

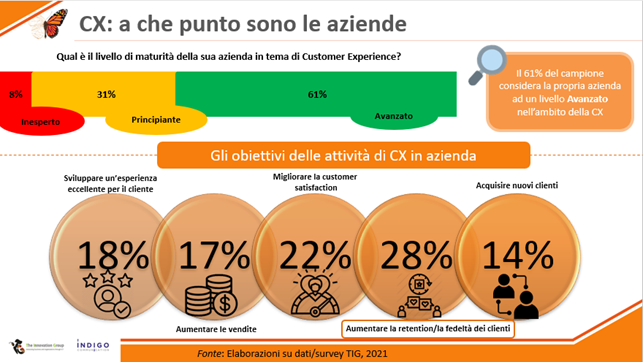

Secondo la Digital Business Transformation Survey 2021 di The Innovation Group condotta a gennaio 2021 su un campione di 181 LoB e IT manager, il 61% dei rispondenti ritiene che la propria azienda sia ad un livello avanzato nell’ambito dell’attenzione al cliente; contro il 31% che la reputa principiante e l’8% inesperta (si tratta principalmente di aziende di piccole dimensioni, con meno di 99 dipendenti, e di organizzazioni operanti nell’ambito della PA).

Con riferimento agli obiettivi da raggiungere, dall’indagine emerge come la Customer Experience venga percepita più come un’opportunità per aumentare la fedeltà e la soddisfazione dei clienti che come una strategia di crescita e ampliamento del proprio business. Infatti, il 28% del campione identifica, tra i principali obiettivi della CX, la possibilità di aumentare la retention/fedeltà dei clienti mentre il 22% punta alla customer satisfaction e il 18% a sviluppare un’esperienza eccellente per il cliente. Infine, soltanto il 17% identifica nella CX un’opportunità per aumentare le vendite e il 14% per acquisire nuovi clienti.

Soffermando l’attenzione sulle aziende operanti nell’ambito dei Financial Services (banche ed assicurazioni) emerge un leggero aumento di chi considera la propria azienda/istituto ad uno stadio avanzato nell’ambito della CX (64% contro il 61% del campione totale), contro il 29% di chi la considera principiante e il 7% inesperta.

Con riferimento agli obiettivi da raggiungere con le attività e i progetti di Customer Experience, rispetto al campione totale, assume maggiore rilievo la possibilità di migliorare la customer satisfaction (obiettivo indicato dal 43% dei rispondenti dei Financial Services contro il 22% del campione totale) mentre una minore importanza viene attribuita alla possibilità di aumentare le vendite (a indicare quest’aspetto è il 7% dei rispondenti contro il 17% del campione totale).

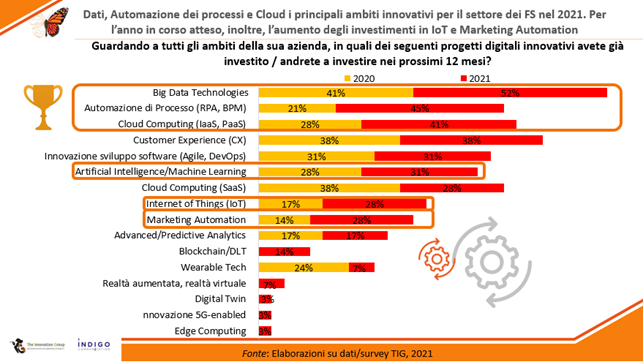

L’attenzione del campione FS alla Customer Experience viene confermata anche se si amplia l’analisi a tutti i progetti digitali e innovativi sviluppati all’interno dell’azienda: il 38% dei rispondenti in quest’ambito, infatti, dichiara di aver investito nel 2020 nella Customer Experience, un interesse che viene confermato anche per l’anno in corso.

Allo stesso modo dall’analisi emerge una forte attenzione agli investimenti nelle tecnologie che abilitano nuove modalità di interazione con il cliente lungo tutto il suo customer journey (dai processi di onboarding allo svolgimento di qualsiasi tipologia di operazione/attività di consulenza). Al riguardo si consideri, infatti, come per il 2020 la maggior parte degli investimenti sia stata dedicata alle tecnologie Big Data (che permettono una migliore conoscenza e profilazione del cliente), ambito verso cui l’interesse aumenterà anche nell’anno in corso (il 52% del campione dichiara di investirvi nel 2021). Allo stesso modo, per quest’anno si attende un aumento del 46% degli investimenti in Cloud Computing (nelle sue componenti Iaas e Paas) e del 100% in marketing automation.

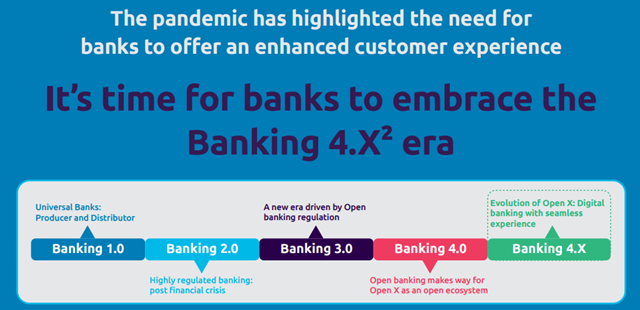

Quanto riportato finora mostra, dunque, una notevole attenzione da parte di aziende ed organizzazioni italiane e, in modo particolare di quelle operanti nell’ambito dei Financial Services, alla Customer Experience. Come, infatti, emerge anche dal World Retail Banking Report 2021 pubblicato lo scorso 25 marzo da Capgemini ed Efma, le banche (in modo particolare quelle retail) «si trovano di fronte a una scelta: allineare la loro offerta alle aspettative dei clienti o correre il rischio di perderli definitivamente».

Secondo il report i cambiamenti innescati dalla pandemia daranno vita ad una nuova era per il settore bancario. Il futuro? Sarà all’insegna del “Banking 4.X2”, un’evoluzione del concetto di Banking-as-a-Service (BaaS).

Il passaggio al Banking-as-a-Service deve essere supportato da forti investimenti in infrastrutture digitali (cloud computing ed API innanzitutto) e da adeguate strategie data driven, un approccio fondamentale per favorire la creazione di prodotti e servizi personalizzati (basati su un’approfondita conoscenza del cliente) e lo sviluppo di modelli di business customer centred.

La ricetta per una Customer Experience di successo? Capgemini identifica alcuni punti principali.

- Coltivare un ecosistema di dati (raccolta, utilizzo e analisi tramite strumenti di AI/ML).

- Ridisegnare le filiali bancarie, rendendole dei centri esperienziali.

- Adottare strategie omni e multi channel che consentano al cliente di accedere ai servizi bancari/finanziari da qualsiasi luogo e in qualsiasi momento.

- Capacità di stringere partnership strategiche per creare nuovi prodotti e servizi in grado di riflettere lo stile di vita, i bisogni, i desideri e le personalità dei clienti (l’open banking crea numerose opportunità sia per gli incumbent tradizionali sia per le challenger banks/fintech/nuovi operatori non bancari).

Per approfondire tali argomenti clicca qui.