CX come fattore di competitività e crescita delle banche

BANKING & FINTECH

Nell’ultimo anno le banche hanno assunto la consapevolezza della centralità della customer experience ma per abilitare esperienze di successo bisogna intervenire sull’infrastruttura IT: cloud computing, innovazione data driven e automazione del back office sono solo alcune delle iniziative attese nei prossimi anni.

La drammatica esperienza del Covid-19 ha avuto un impatto significativo sulle attività operative delle banche, richiedendo il ridisegno sia dei processi interni (process reingennering, smart working dei dipendenti, attività di back office) sia delle modalità di interazione e relazione con i clienti. In particolare, focalizzando l’attenzione su quest’ultimo aspetto, nell’ultimo periodo ha assunto ancora più rilevanza il tema della customer experience e satisfaction, a cui gli istituti bancari avevano già iniziato ad approcciare negli anni scorsi (spinti dalla forte pressione competitiva dei nuovi attori che hanno fatto dell’attenzione al cliente il principale punto di forza del proprio business model). Se, tuttavia, nello scenario pre-pandemia l’attenzione al cliente rappresentava un aspetto (seppur rilevante) di una più ampia strategia da considerare in relazione ai processi di innovazione digitale, ai mutamenti di scenario imposti dalle normative e dall’arrivo di nuovi competitor, la situazione di contingenza generata dall’emergenza Covid-19 ha reso quest’aspetto un fattore centrale di successo e resilienza nelle banche, un percorso che ha visto nello strumento digitale il suo punto cardine. Non si dimentichi, infatti, che nella fase più acuta dell’emergenza (quando l’accesso alle banche è stato limitato) sono state introdotte diverse misure per consentire la conclusione di contratti bancari o assicurativi a distanza, dimostrando quanto fosse importante promuovere lo sviluppo e rendere disponibili una vasta gamma di servizi in maniera full digital. Adesso si attende che la forte spinta alla digitalizzazione subita nell’ultimo anno sarà un asset portante all’interno delle strategie bancarie anche nel «New Normal».

A confermare il trend sono anche le rilevazioni[1]di ABI Lab presentate in occasione del Forum ABI Lab 2021 che si è tenuto in streaming dal 22 al 26 marzo scorso secondo cui nel corso del 2021 le principali priorità per gli istituti bancari saranno le attività di digital onboarding volte alla riduzione del ricorso alla filiale e relative all’identificazione da remoto del cliente, sottoscrizione online dei contratti/offerte, ecc.. (indicate nel 73% dei casi), il potenziamento dei servizi di Mobile Banking (68%) e le iniziative di data governance (64%).

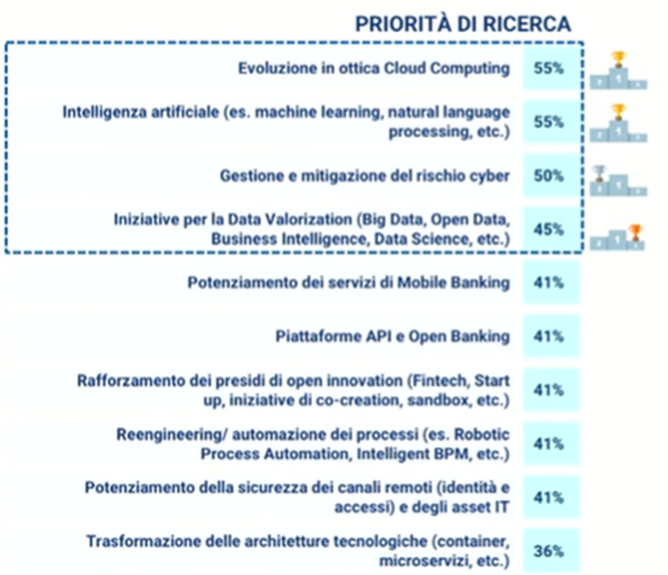

In questo contesto le principali attività di ricerca saranno incentrate sulle infrastrutture che abiliteranno funzionalità più avanzate e relative all’evoluzione del Cloud Computing e dell’Intelligenza Artificiale (55% degli intervistati), alle soluzioni di cybersecurity (50%) e alle tecnologie che consentono di estrarre valore dai dati e dalle informazioni dei clienti (45%).

Anche secondo uno studio condotto da KPMG dal titolo “La Customer Experience nell’era Covid-19” che indaga sul cambiamento delle abitudini e delle preferenze di consumo delle persone a seguito della crisi pandemica, il lungo periodo di isolamento forzato ha dato impulso ad una forte trasformazione digitale dell’offerta bancaria. Nel dettaglio, secondo KPMG, la situazione vissuta nell’ultimo anno «ha fornito nuova linfa agli operatori tradizionali, che hanno fronteggiato la migrazione forzata dell’offerta sui canali digitali mantenendo il giusto equilibrio tra automazione e human touch». In questo contesto emergono una serie di aspetti a cui gli operatori bancari dovranno prestare attenzione:

- Conoscenza approfondita del consumatore per rispondere ai suoi needs

- Massimizzazione dell’efficienza economica

- Adozione delle modalità di lavoro flessibili

- Adeguamento alla regolamentazione

- Costruzione ecosistemi integrati con terze parti.

Il recente impulso alla “digital shift” dei servizi bancari è stato rilevato anche dagli analisti di McKinsey secondo cui in solo otto settimane il settore «è andato avanti di cinque anni nell’adozione del digitale», una tendenza spinta dalle mutevoli aspettative dei clienti oltre che dalla notevole pressione sugli istituti finanziari tradizionali affinché innovassero e realizzassero nuove soluzioni digitali. In questo senso il trend atteso per i prossimi anni è quello di una banca sempre presente (“ubiquitous banking” o “banking anywhere”).

The Bank of the future

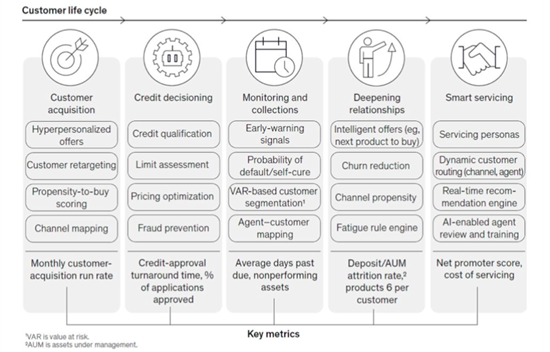

Va tuttavia chiarito che l’orientamento alla customer experience deve essere un processo end to end, che accompagni il cliente sin dalle prime fasi di interazione con la banca: per tali ragioni accanto alla customer experience acquista rilevanza anche il tema del customer journey che deve essere costruito in maniera sempre più articolata, facendo leva su dati, analytics nonché sull’utilizzo di tecnologie e processi orientati all’intercettazione dei bisogni del cliente.

In questo senso per le banche si avverte sempre più la necessità di disporre di un CRM integrato o di implementarne versioni sempre più evolute in cui si possano sfruttare gli strumenti analitici per creare iniziative personalizzate con l’obiettivo di acquisire nuova clientela ma anche per generare upselling sulla clientela esistente e, in casi più ridotti, per fare lead generation, lavorando sulle clusterizzazioni e sulla proposizione dei servizi più innovativi o verticalizzati creati all’interno.

Tali tematiche stanno riscuotendo l’interesse anche della Commissione Europea che sempre più sta dedicando attenzione a progetti di data strategy (con l’obiettivo di promuovere la creare di open data economies), Cloud Computing oltre che alla definizione di linee guida per l’utilizzo e la tracciabilità degli algoritmi. In questo l’Unione Europea ha individuato quattro priorità a cui sempre più verrà prestata attenzione nei prossimi anni:

- affrontare mercato unico nell’ambito dei servizi finanziari

- garantire che il quadro normativo europeo agevoli innovazione digitale

- creare uno spazio unico europeo di dati finanziari

- affrontare le nuove sfide e i rischi legati alla trasformazione digitale.

L’individuazione di un framework legislativo assume rilevanza anche se si considera che la digitalizzazione dell’industria bancaria diventa un’opportunità fondamentale (soprattutto per gli incumbent tradizionali) oltre che per una ripresa della redditività del settore anche per rispondere alla sfida dei nuovi operatori e in particolare delle grandi piattaforme tecnologiche.

Di questi temi e in particolare dell’importanza per le banche di porre le condizioni (grazie alle tecnologie abilitanti) per promuovere la crescita dei ricavi attraverso la creazione di una relazione di successo con la clientela se ne parlerà il prossimo 11 maggio al webinar “Consumerizzazione dei servizi e relazione aumentata nella nuova CX del banking” organizzato da The Innovation Group in collaborazione con Google Cloud ed Injenia. Durante l’evento saranno, inoltre, presentati i principali trend rilevati da TIG nel mercato dei Financial Services.

CLICCA QUI PER ISCRIVERTI

[1] ABI Lab, Rilevazione sulle priorità ICT delle banche italiane, marzo 2021, 22 banche/ gruppi bancari