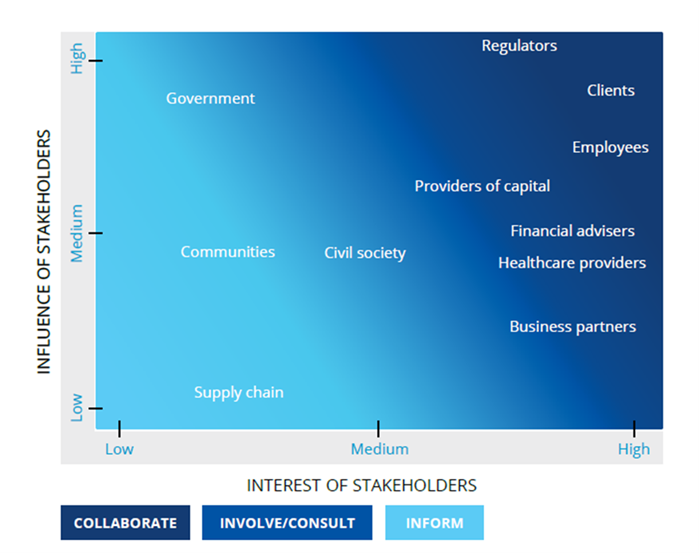

Il movimento ormai strutturale della business community che pone l’obiettivo di creare valore per tutti gli stakeholder passa attraverso una definizione dei fattori che caratterizzino il “purpose” di una azienda/organizzazione e sempre più costituisce la base per una strategia di crescita e di differenziazione anche nel settore dei servizi finanziari. Lo spostamento verso strategie basate su un banking “purpose-driven” aiuterà le banche a distinguersi in un mercato sempre più competitivo e popolato da diversi giocatori come banche tradizionali, banche digitali, fintech che offrono servizi simili. Il “purpose” può costituire l’elemento determinante per la crescita in un mercato dove alti livelli di servizio, canali digitali, customer experince sono dati per scontato. Le banche “purpose-driven” che sanno realizzare e accoppiare il loro “purpose” con customer e digital experience che influenzino il comportamento dei clienti possono ottenere guadagni significativi nel consolidare la fiducia dei clienti e nel valore economico generato. Inoltre, possono avere la possibilità di ridefinire il loro campo di gioco competitivo, attraverso un modello di business che sposta la percezione del banking da una semplice necessità ad una relazione fiduciaria continuativa. Una strategia purpose-driven per una banca è saper identificare ed estrarre il valore nei valori alla base del purpose e quindi non solo fare le cose giuste per i clienti e la società ma anche uno modo potente per guidare la crescita e creare valore per gli stakeholder.

A questo riguardo all’interno del settore dei servizi finanziari si sta assistendo all’utilizzo della “behavioural science”, la scienza comportamentale la cui applicazione può rappresentare un’importante opportunità sia per lo sviluppo economico e sociale del contesto in cui si opera sia per la realizzazione, nel mondo finanziario, di nuovi modelli di business basati sull’economia comportamentale.

L’attenzione alle scienze comportamentali sta già caratterizzando le soluzioni offerte dai nuovi player operanti nell’ambito dei financial services (si pensi, ad esempio, a realtà fintech, insurtech o alle neobanks) che incentivano le persone ad adottare comportamenti responsabili e a compiere scelte consapevoli in ambito finanziario attraverso meccanismi di reward e gamification.

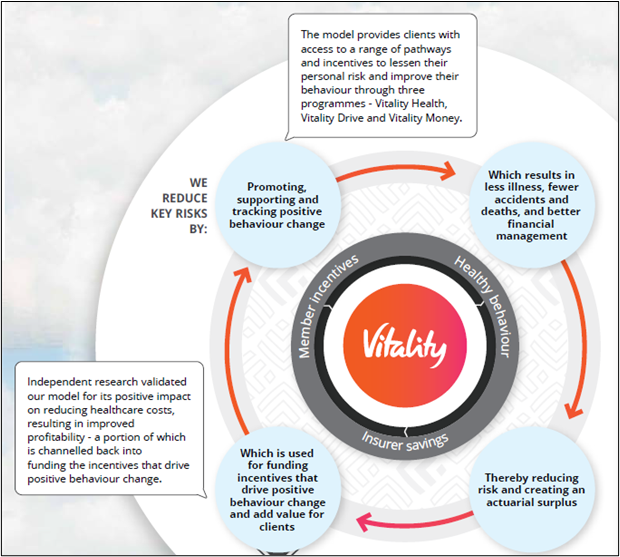

Una delle prime e più significative realtà a muoversi in quest’ambito è stata Discovery Health, divisione della società Discovery Limited[1] dedicata all’assicurazione sanitaria con il programma Vitality, definito dalla stessa società «piattaforma di cambiamento comportamentale» che utilizza profili di rischio individuali per supportare i propri clienti nell’individuazione di obiettivi di salute (esercizio fisico settimanale, visite mediche periodiche, regime alimentare bilanciato) e aiutarli a raggiungerli attraverso una vasta gamma di incentivi e premi (quali, ad esempio, biglietti per il cinema omaggio oppure la possibilità di fruire di sconti per diversi acquisti).

Si tratta di un programma che ha riscosso sin da subito un notevole successo, permettendo a Discovery di diventare l’azienda di riferimento nel mercato assicurativo sudafricano e di ottenere, nel 2020, più del 40% di market share[2]. Inoltre, grazie al programma, si è potuto ridurre in maniera significativa il tasso di ospedalizzazione e i costi legati al ricovero per gli utenti più attivi, creando, così, lo «shared value» di cui Discovery si fa promotrice e ottenendo risvolti positivi per gli individui (incitandoli a consolidare abitudini salutari) e nella società nel suo complesso.

In questo contesto, all’interno di Discovery si è deciso di estendere il programma Vitality e lanciare nel 2019 la propria “digital only bank” denominata, appunto, Discovery Bank, una banca rivoluzionaria che combina tecnologia innovativa con la volontà del gruppo di creare, a partire dall’esperienza della divisione assicurativa del gruppo, un nuovo modello operativo bancario con il cliente e la società al centro. L’obiettivo è sempre lo stesso: promuovere un cambiamento nei comportamenti dei propri clienti per creare valore condiviso, uno scopo che ha fatto sì che Discovery venisse considerata la prima banca comportamentale (“behavioral bank”).

Inoltre, attraverso le attività di Discovery Bank, ci si propone di promuovere un’intensa alfabetizzazione finanziaria, con importanti benefici sia per il settore nel complesso sia per i clienti: se, infatti, il cliente imparasse a comportarsi, dal punto di vista finanziario, in maniera responsabile, le banche potrebbero ridurre i tassi di insolvenza, condividere i benefici che ne derivano e creare, così, un maggiore benessere finanziario per i suoi stakeholder.

Uno scenario che, all’interno di Discovery Bank, si è effettivamente verificato: come, infatti, rilevato dal CEO Hylton Kallner in una recente intervista, si sta assistendo a «maggiori risparmi, crescita esponenziale sui depositi e tassi di regolamento elevati sui saldi creditizi in sospeso». Il CEO ha, inoltre, aggiunto che «fornendo obiettivi di risparmio di emergenza, questi clienti stanno muovendo i primi passi verso un basso rischio di credito».

Figura. Lo “Shared value model” di Discovery Bank

Fonte: Discovery Integrated Annual Report, 2021

Peculiarità di Discovery Bank è l’app “Vitality Money” che valuta e monitora i progressi del cliente rispetto agli obiettivi settimanali stabiliti e riporta i risultati, in modo che le persone possano vedere le loro prestazioni: più la gestione è efficiente, più aumenta il loro status Vitality Money e più alto sarà il valore delle rewards che ricevono (si tratta di tassi di interesse dinamici sia sul risparmio che sul credito, importanti sconti – da usufruire con partner online e retail della banca – e premi). Nel dettaglio, sono cinque i comportamenti individuati dalla stessa banca che, se monitorati, possono aiutare le persone ad essere «finanziariamente più sane»:

- Spendere meno di quanto si guadagna

- Risparmiare regolarmente

- Pagare regolarmente i mutui delle proprietà

- Privilegiare gli investimenti a lungo termine

- Garantire la protezione contro gli eventi assicurabili

Figura. Il Vitality Program di Discovery

Fonte: Discovery Integrated Annual Report, 2021

I principali fattori chiave del modello promosso da Discovery sono la resilienza finanziaria e tecnologica e una forte attenzione alle «human capital capabilities», nella consapevolezza che le persone dell’organizzazione rappresentano un «abilitatore strategico per la buona riuscita delle nostre attività». Nel primo caso una prudente allocazione delle risorse, oltre che una loro gestione consapevole, ha consentito buone performance nonostante l’incertezza della situazione economica globale e il rischio di futuri pericoli.

Per quanto riguarda la resilienza tecnologica, all’interno di Discovery, viene utilizzata una vasta gamma di dati per fornire servizi e sviluppare prodotti in grado di soddisfare le esigenze della clientela, la cui raccolta, utilizzo e sicurezza sono fondamentali per operare eticamente e preservare la fiducia dei clienti. Del resto, viene ricordato, «l’incapacità di mantenere accuratamente i nostri dati potrebbe comportare l’assunzione di decisioni inappropriate, con il rischio di subire, oltre che delle perdite, anche un’azione regolamentare».

Infine, l’attenzione al capitale umano nasce dalla consapevolezza dello skill shortage che si sta vivendo soprattutto in settori quali la tecnologia, la scienza dei dati e quella attuariale (ambiti di estrema rilevanza per la buona riuscita di un business model bancario basato su gamification, Customer Centricity e monitoraggio dei comportamenti). Se, però, da un lato mantenere e garantire il successo del modello Discovery richiede il supporto di personale qualificato, dall’altro si lavora per mantenere elevato il benessere del dipendente che «a sua volta, incide sulla resilienza complessiva delle attività».

Il business model di Discovery si basa sulla volontà di interessarsi, da un lato, alla User Experience dei clienti (attraverso il meccanismo dei premi e degli incentivi), dall’altro, agli impatti che i loro comportamenti (così come lo stesso agire della banca) hanno all’interno della società («Riconosciamo che la nostra capacità di fare affari è strettamente collegata al benessere della comunità in cui operiamo»).

Una duplice attenzione, dunque, che viene premiata anche dai numeri. Infatti, sempre dal Report Annuale 2021 si rileva come Discovery Bank gestisca, al 2021, 649.000 conti bancari, 8,2 miliardi di depositi per un totale di 362.000 clienti. Si tratta di dati in crescita rispetto al 2020, nonostante la situazione sanitaria.

Mettendo il faro sul benessere finanziario e nella capacità di offrire un modo “digital-first” di interagire con la banca da parte dei clienti per raggiugerlo, Discovery Bank è un pioniere e un esempio per tutto il settore dei servizi finanziari di come si può sviluppare una più grande “salute” finanziaria alzando i livelli di soddisfazione dei clienti. La capacità della banca di personalizzare prodotti e servizi e la disponibilità di numerosi incentivi e premi attraverso la sua piattaforma presenta ai clienti una modalità alternativa di banking in un’ era di trasformazione profonda. La visione delle Banca di motivare i clienti verso comportamenti anche finanziari virtuosi è un passo importante per creare valore nella società e nell’economia e può essere solo l’inizio per creare in toto un nuovo modo di fare banca basata su valori condivisi.

Discovery è l’esempio di un processo in corso di come il purpose stia diventando, nell’industria bancaria, un fattore centrale delle strategie di molte banche. Diverse analisi[3] mostrano una positiva correlazione tra strategie purpose-driven e migliori performance finanziarie e valutazioni dei mercati così come più alti livelli di customer loyalty e di retention. Esse mostrano un ROE medio più alto di 3 punti percentuali di altre banche e inoltre le migliori performance si trovano tra le banche che stanno realizzando strategie purpose-driven più intense ed estese associandole ad un alto livello di maturità digitale come base per la loro concreta realizzazione.

Poiché a più lungo termine lo shift strategico verso un purpose-driven banking renderà anche più benefici che dureranno nel tempo anche dopo le fasi di crisi e incertezza che abbiamo vissuto e stiamo ancora vivendo, questi temi saranno alla base del prossimo Banking Summit di The Innovation Group il 22-23 Settembre il cui titolo è : “UNLOCKING VALUE AND VALUES FOR A PORPUSE DRIVEN BANKING INDUSTRY” dove, tra le altre, sarà presente anche la testimonianza di Discovery Bank.

[1] Discovery Limited è una società di servizi finanziari sudafricana che offre in particolare servizi assicurativi, di gestione patrimoniale e welfare aziendale.

[2] Fonte: Ernst & Young, 2020

[3] Fonte: Accenture 2021 Purpose-driven Banking report

Ricevi gli articoli degli analisti di The Innovation Group e resta aggiornato sui temi del mercato digitale in Italia!