Come il settore bancario affronta la pandemia: le rilevazioni TIG

BANKING & FINTECH

Il Covid-19 ha provocato numerosi cambiamenti all’interno dell’industria bancaria italiana, inducendo gli operatori del settore ad adattarsi allo shock improvviso. Tuttavia, in alcuni casi la diffusione della pandemia ha accelerato alcuni fenomeni già osservabili prima dell’emergenza. Quali saranno gli sviluppi del settore? Siamo di fronte a un punto di non ritorno? Ne parleremo al prossimo Banking Summit Live di TIG.

Il contesto

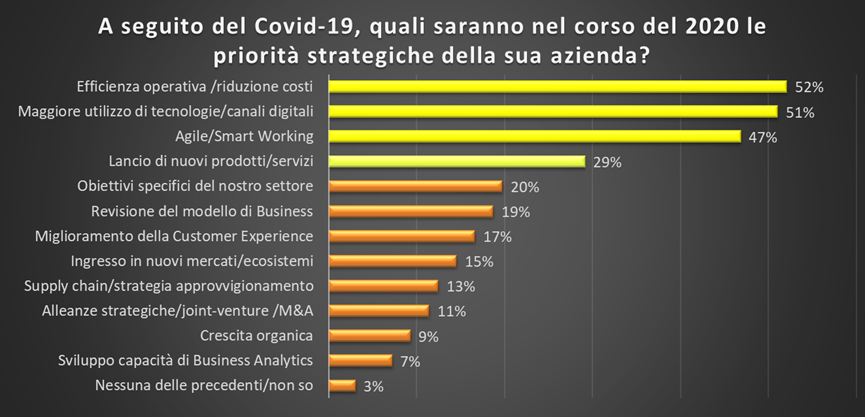

Dopo la diffusione del Covid-19 e del conseguente lockdown, per le aziende italiane le principali priorità nell’anno in corso saranno:

- l’aumento dell’efficienza operativa al proprio interno,

- un maggiore utilizzo dei canali digitali,

- un ulteriore sviluppo dello smart working, fenomeno da interpretarsi sia in relazione alla volontà di proseguire un’attività – come si vedrà in seguito – particolarmente apprezzata, sia in considerazione di una eventuale recrudescenza della diffusione del virus.

È quanto è emerso dal sondaggio “Smart Working” condotto a marzo 2020 (subito dopo l’attivazione delle misure di confinamento) da The Innovation Group su 99 aziende italiane di diverse dimensioni e settori aziendali.

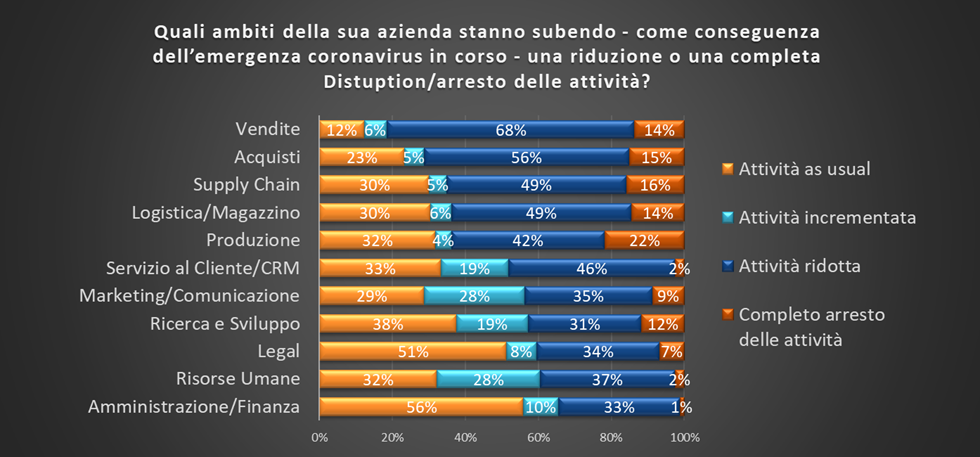

Per quanto riguarda gli impatti che il Covid ha avuto sui singoli ambiti aziendali, dalla survey è emerso come ad aver sofferto della situazione di emergenza siano stati in modo particolare i seguenti settori:

- Vendite (in cui nel 68% dei casi si è verificata una riduzione delle attività e nel 14% una totale chiusura).

- Acquisti (riduzione delle attività nel 56% dei casi e chiusura completa nel 15%).

- Supply Chain (nel 49% dei casi attività ridotta e nel 16% totale arresto).

Una situazione differente viene, invece, rilevata per gli ambiti:

- Legal, in cui l’attività, pur riducendosi nel 34% dei casi, subisce un blocco totale solo nel 7%.

- Risorse Umane, dove sebbene il campione dichiari una riduzione dell’attività nel 37% dei casi, è soltanto il 2% dei rispondenti a dichiarare un completo arresto delle attività mentre si rileva la più alta percentuale di chi riporta un incremento dell’attività (28%).

- Amministrazione/Finanza, dove, a fronte di una riduzione delle attività nel 33% dei casi, si verifica un completo arresto delle attività pari all’1% e la più alta percentuale di dipendenti.

Performance positive emergono anche in riferimento alle attività di servizio al cliente/CRM (che per il 19% del campione registrano un incremento mentre per il 33% sono rimaste stabili) e di marketing/comunicazione (ambito che per il 35% del campione ha subito una riduzione e in cui si rileva, insieme al settore delle Risorse Umane, la maggior percentuale di chi dichiara un incremento delle attività, 28%).

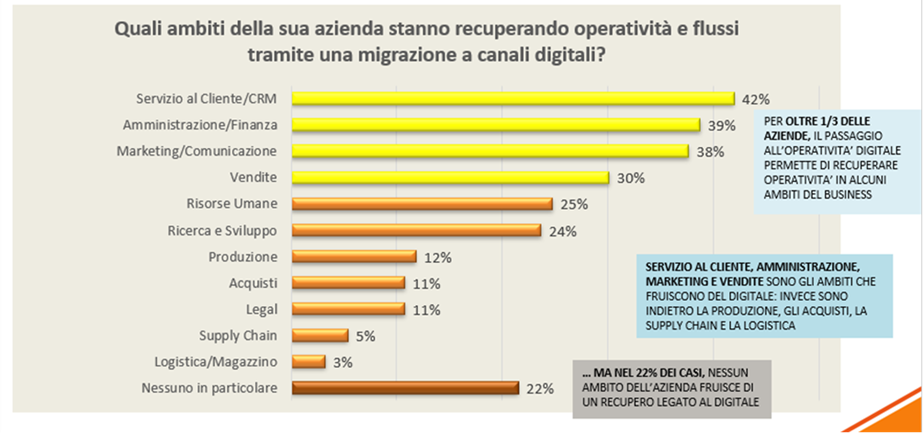

Va, inoltre, precisato come tutte le attività che hanno riguardato l’interazione con il cliente o piani/progetti di marketing e comunicazione, insieme al settore Amministrazione/Finanza, sono state considerate come quelle per cui si è verificato il maggior recupero di operatività, ottenuto proprio grazie al maggior ricorso all’utilizzo di soluzioni e strumenti digitali.

Il fenomeno testimonia, come più volte sostenuto, la correlazione positiva tra le mansioni lavorative che possono essere svolte da remoto (grazie appunto al supporto dei canali digitali) e la possibilità di garantire al proprio business la continuità operativa, a differenza, invece, di quelle che per propria natura richiedono una necessaria presenza fisica e che, come evidenziato anche dalla survey, sono state maggiormente impattate dalla crisi pandemica.

L’analisi del settore Finance

Facendo riferimento al solo campione Finance, emergono risultati in linea rispetto a quanto rilevato finora con, in alcuni casi, delle tendenze accentuate rispetto al contesto generale.

Ad esempio, per quanto riguarda i due fenomeni analizzati in precedenza e relativi alle performance positive delle attività di interazione e comunicazione verso il cliente, si può rilevare come la metà dei rispondenti (che al riguardo si sono espressi favorevolmente) appartenga proprio al settore bancario/finanziario.

A confermarlo sono anche i risultati di un secondo sondaggio condotto da The Innovation Group a luglio 2020[1] (quando la maggior parte delle precedenti misure di contenimento erano state allentate e la diffusione della pandemia sembrava maggiormente sotto controllo) in cui, analizzando sempre i risultati del campione Finance, è emerso come per la maggior parte del campione la domanda dei clienti e la capacità di produzione/vendita delivery del proprio istituto sia rimasta sostanzialmente invariata anche in seguito all’emergenza. In questo modo viene, dunque, confermato come, anche nel periodo più critico dell’emergenza, per gli istituti bancari e finanziari è stato possibile continuare ad operare. Il processo, pur avendo comportato una inevitabile rivisitazione di gran parte del proprio portfolio di offerta (si pensi, ad esempio, a come sono modificate le modalità di interazione con il cliente con cui è stata instaurata una relazione completamente digitale), non ha tuttavia influito sulla qualità della relazione: il sondaggio ha rilevato, infatti, come, tra gli impatti negativi legati al Covid-19, solo una minima parte del campione interessato ha indicato la possibilità che potesse verificarsi un ridotto interesse dei clienti, temendo, piuttosto, la perdita del fatturato.

Oltre alla possibilità di mantenere elevata la qualità della relazione con il cliente, dalle rilevazioni emerge come le banche abbiano assunto una maggiore consapevolezza sui benefici dello smart working nonostante, come del resto è avvenuto in molte aziende del Paese, si sia trattato di un “esperimento forzato”. Al riguardo, infatti, l’analisi ha rilevato come il campione preveda per il prossimo anno una riduzione degli operativi in sede rispetto ai livelli pre-covid a favore di un aumento dei dipendenti in smart working: se prima del Covid i rispondenti dichiarano che ad operare in smart working era una percentuale di dipendenti compresa tra lo 0 e il 20%, il valore sale al 30/40% per il prossimo anno

La tematica assume rilievo in relazione ad un altro trend che da tempo caratterizza il settore e che negli ultimi mesi ha subito un’ulteriore accelerazione: la progressiva diminuzione delle filiali bancarie.

Già prima della pandemia si parlava di come nei prossimi anni la maggior parte delle operazione di cassa verranno spostate sui conti corrente online, lasciando alla relazione personale le attività in cui il fattore umano è effettivamente in grado di apportare un valore aggiunto. Si consideri che, secondo i dati di Banca d’Italia, dal 2011 al 2018 si è verificata una riduzione del numero di filiali pari al 28%: soltanto nel 2019 il calo è stato del 4% su base annua.

Secondo una recente analisi di La Repubblica, in cui sono stati intervistati alcuni manager dei principali istituti bancari del Paese, al giugno 2020, sono stati registrati 300 sportelli in meno rispetto all’inizio dell’anno e ciò perché «la ristrutturazione [che le banche stanno affrontando e sempre più dovranno affrontare nei prossimi anni] prevede sì delle innovazioni tecnologiche e quindi delle facilitazioni per i clienti che ne seguono il passo, ma anche chiusure di filiali».

Tale processo di cambiamento induce a riflettere su quale ruolo svolgeranno le filiali nei prossimi anni. Al riguardo le ipotesi avanzate sono state diverse, probabilmente la più plausibile sarà quella per cui non si verificherà una totale scomparsa della filiali, quanto piuttosto una loro significativa trasformazione tale per cui «diventeranno degli hub di servizi che consentiranno di gestire le attività relazionali a valore aggiunto e le operazioni più complesse»[1].

Tali tematiche saranno affrontate i prossimi 8-9 ottobre nel corso del Banking Summit Live 2020 organizzati da The Innovation Group in cui si discuterà, appunto, dei temi dell’evoluzione del Business Bancario, delle strategie di innovazione legate alle tecnologie digitali, prestando particolare attenzione alla prospettiva del dopo emergenza, dei cambiamenti e delle sfide che l’industria bancaria avrà di fronte.

[1] Il sondaggio, dal titolo “Effetti del Covid19 sulle aziende e sul Mercato Digitale” si basa su un campione di 164 aziende italiane di differenti dimensioni e settori aziendali.

[1] https://www.ilsole24ore.com/art/le-chiameremo-ancora-banche-AFqUNDF